Introduction

Cet article est le deuxième de la série consacrée à l’aspect financier du business plan. Dans le business-plan-financier-1 ont été présentées les notions d’investissements, d’amortissement et d’emprunt, ici nous verrons comment appréhender les Charges fixes et la notion de point mort.

Cet article est le deuxième de la série consacrée à l’aspect financier du business plan. Dans le business-plan-financier-1 ont été présentées les notions d’investissements, d’amortissement et d’emprunt, ici nous verrons comment appréhender les Charges fixes et la notion de point mort.

Ces articles visent à doter les entrepreneurs débutants d’outils simples qui leur permettront sans complication de mettre l’aspect financier du plan d’affaire sous contrôle et surtout de se doter des outils intellectuels de pilotage financier minimaux pour leur entreprise.

Si vous ne l’avez pas encore fait, je vous invite à lire Business Plan : 5 mythes à éradiquer qui lui s’attache à l’aspect rédactionnel & qualitatif du business plan qu’il est préférable d’avoir lu avant celui ci.

Les échafaudages du business plan financier

Le business plan financier est le résultat d’une analyse de la rentabilité prévisionnelle de votre projet d’entreprise.

Le business plan financier est le résultat d’une analyse de la rentabilité prévisionnelle de votre projet d’entreprise.

L’étape analyse ne doit surtout pas être omise, elle est même en fait l’essentiel du travail. Par exemple, il est possible qu’à un moment de la démarche d’analyse, vous vous rendiez compte que votre activité ne peut pas être rentable, alors soit vous abandonnez l’idée de base complètement, soit vous aménagez votre business model, c’est à dire la stratégie que vous aviez imaginée pour exploiter cette idée.

Ce travail d’analyse est donc très important, il met vos idées à l’épreuve des chiffres et éventuellement vous oblige à les améliorer pour les rendre réalistes.

Il faut bien comprendre que les tableaux types qu’on vous présente dans un modèle de business plan financier sont une façon de présenter les résultats d’une analyse mais ils ne vous montrent pas comment obtenir ces résultats.

Pour prendre une image, un bâtiment est le résultat d’un travail de construction, au cours de ce travail, on a mis en place des échafaudages qui ont permis la réalisation, puis ces échafaudages ont été enlevés. Il en est de même pour le BP financier, vous voyez le bâtiment achevé mais personne ne vous montre les échafaudages.

Le but de ces articles est précisément de mettre en évidence ces échafaudages.

Déterminer les charges

Dans l’article précédent, nous avons vu comment identifier et financer les investissements, il s’agissait de chiffrer la mise en place de la structure de l’entreprise. Une fois mise en place, cette structure va entrainer ipso facto certaines charges pour son fonctionnement.

On ventile les charges en distinguant :

- les charges fixes qui ne dépendent pas du niveau de l’activité (Salaires, remboursement d’emprunts, impôts & taxes forfaitaires …).

- les charges variables qui sont celles qui dépendent du niveau d’activité et sont donc dépendantes d’une hypothèse de volume d’activité.

Notez que les charges fixes sont des charges sur lesquelles, une fois engagées, vous n’aurez plus ou très peu de prise, vous serez obligé de les subir. Alors que les charges variables, étant liées à votre activité productive, sont globalement sous votre contrôle, vous pourrez les augmenter ou les diminuer, modulo bien sûr certaines limites liées aux engagements que vous aurez pris avec vos fournisseurs.

Le total des charges fixes nous permettra de calculer le Point Mort de l’entreprise, c’est à dire ce que nous devrons vendre au minimum avec une marge donnée, pour assurer sa pérennité.

Charges fixes

Ici nous identifions toutes les dépenses qui ont pour caractéristiques d’être :

- Indépendantes du niveau d’activité : c’est à dire que même si je reste dans mon lit toute la journée et que mon entreprise ne produit rien, ces charges seront dues.

- Récurrentes : elles reviennent à intervalles réguliers. Par exemple, tous les mois je dois payer le loyer et rembourser l’emprunt, tous les trimestres je dois payer les charges sociales, tous les ans je dois payer l’impôt forfaitaire sur les sociétés …

Pour créer ce tableau il faut :

- Etre exhaustif (ne rien oublier).

- Etre réaliste sur les besoins nécessaires.

- Réfléchir et se renseigner pour obtenir des chiffres fiables sur les besoins dont on ne domine pas les règles.

Faire preuve de réalisme

- il est évident qu’on a tout intérêt à limiter les frais fixes au strict minimum, particulièrement lorsqu’on démarre (Ai-je vraiment besoin de bureaux de 200 m2 ?)

- A l’inverse, il ne faut pas se voiler la face à propos des dépenses qui seront indispensables (Déjà, au minimum l’entrepreneur doit pouvoir survivre, s’habiller, manger, se déplacer, téléphoner, etc …)

Savoir se renseigner

- On identifiera les règles applicables en matière d’impôt pour prévoir ce qu’on devra payer et à quelle échéance.

- On identifiera les règles relatives aux cotisations sociales pour l’entrepreneur.

- Si on doit embaucher, on se renseignera sur le montant des cotisations sociales pour les employés.

- On se renseignera sur le montant des intérêts et autres frais auprès des banques.

- On fera établir des devis à différents cabinets comptables.

- …

Exemple de tableau des charges fixes

Comme toutes les dépenses ne se règlent pas au même moment, on va les ventiler mois par mois dans un tableau couvrant l’année. Dans l’exemple ci-dessous tous les mois ne sont pas représentés pour des raisons de mise en page. Je vous engage donc à télécharger le tableau complet au format Excel pour vous accaparer cet outil.

| Nature de la charge | 1 | 2 | 3 | … | 12 | Année |

| Salaires | 100 | 100 | 100 | 100 | 1200 | |

| Cotisations Sociales | 15 | 60 | ||||

| Honoraires comptables | 40 | 100 | ||||

| Location | 75 | 75 | 75 | 75 | 900 | |

| Assurances | 50 | 100 | ||||

| Electricité | 30 | 30 | 30 | … | 30 | 360 |

| Téléphone | 15 | 15 | 15 | 15 | 180 | |

| Internet | 15 | 15 | 15 | 15 | 180 | |

| Petites fournitures et entretien des locaux | 10 | 40 | ||||

| Impôts | 100 | 100 | ||||

| Remboursement d’emprunts | 10 | 10 | 10 | 10 | 120 | |

| Intérêts | 1 | 1 | 1 | 1 | 12 | |

| Total hors amortissement | 311 | 246 | 246 | … | 396 | 3352 |

| Amortissements | 80 | |||||

| Total avec amortissement | … | 3432 |

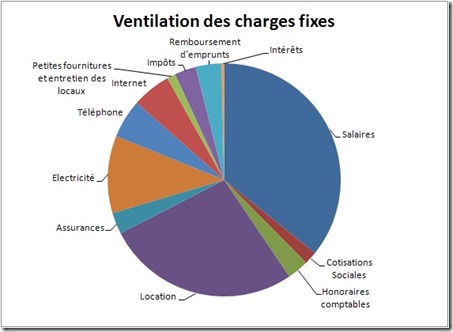

Représentation graphique du tableau annuel des charges fixes

Un des gains du tableau est de permettre une vue d’ensemble synthétique comme le graphique ci-dessus. Cette représentation, très simple à obtenir avec un tableur quelconque, permet de situer rapidement l’importance relative des postes de charges. On voit par exemple ici immédiatement que Salaires, Location et Electricité sont les postes les plus significatifs, ceux qui présentent un enjeu important.

Mais l’élément sans doute le plus important à considérer à notre stade d’analyse tient dans les 2 valeurs :

- Total hors amortissement

- Total avec amortissement

Stricto sensu, comme déjà signalé, l’amortissement n’est pas une charge mais il est intéressant de le considérer ici car ces 2 totaux sont des indicateurs de gestion de première importance comme nous allons le comprendre.

Signification de ces valeurs

Le montant total hors amortissement fixe le résultat que vous devrez obtenir avec votre activité pour que votre entreprise puisse survivre à condition qu’elle puisse recourir à l’emprunt de façon continue. Dans cette situation, elle n’est pas capable de bâtir du capital.

Le montant total avec amortissement fixe le résultat que vous devrez obtenir avec votre activité pour que votre entreprise soit pérenne, c’est à dire qu’elle soit capable de renouveler son capital et puisse se passer d’emprunt. C’est l’objectif à atteindre.

Notion de résultat

Dans le chapitre précédent, j’ai parlé de résultat, ce résultat dépend en fait de votre marge, c’est à dire, du rapport entre le montant de ce que vous vendez (votre Chiffre d’Affaire) et ce qu’il est nécessaire que vous dépensiez pour réaliser ce Chiffre d’Affaire.

Ce rapport est éminemment variable, notamment en fonction du type de votre activité : Service, Production, Commerce.

Par exemple, si vous délivrez une prestation intellectuelle à partir de votre bureau et que vos clients viennent vous voir, alors vous n’aurez besoin de rien de plus que vos frais fixes pour produire, votre marge est de 100 %, lorsque vous vendez 100, il vous reste 100. Dans ces conditions, suivant l’exemple du tableau ci-dessus, vous devrez vendre pour 3432K FCFA de prestation dans l’année pour que votre entreprise soit pérenne.

Si maintenant, vous vendez des oeufs et que lorsque vous vendez pour 100K FCFA en oeufs, il vous en a couté 60 de frais pour l’eau et la nourriture des animaux, leur renouvèlement, les emballages, les frais de transport … alors votre marge est de 40 % et vous devrez vendre pour (3432 / 0,4) soit 8580K FCFA pour que votre entreprise soit pérenne.

Le tableau ci-dessous montre le montant de Chiffre d’Affaire nécessaire pour couvrir 3432K FCFA de charges fixes avec des marges variant de 100 à 10 % (Ce tableau est inclus dans le téléchargement, vous pourrez y mettre vos propres chiffres).

| Marge en % | 100 | 90 | 80 | 70 | 60 | 50 | 40 | 30 | 20 | 10 | |

| CA pour | 3432 | 3432 | 3813 | 4290 | 4903 | 5720 | 6864 | 8580 | 11440 | 17160 | 34320 |

Notion de Point Mort

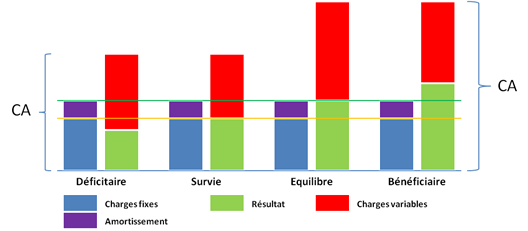

Le schéma ci-dessous représente les 4 situations possibles dans lesquelles une entreprise peut se trouver selon le niveau de son résultat vis-à-vis de ses charges fixes et de ses amortissements. Notez que ce qu’on appelle le point mort de l’entreprise peut être soit la situation qualifiée ci-dessous de Survie, soit celle qualifiée d’Equilibre, ce suivant le point de vue des uns et des autres.

Observez le tableau ci-dessous et relevez dans cet exemple, que :

- pour passer de la situation Déficitaire à la situation Survie, l’entreprise a augmenté sa marge alors que son Chiffre d’Affaire est resté constant.

- pour passer de la situation Survie à la situation Equilibre, l’entreprise a augmenté son Chiffre d’Affaire alors que sa marge a diminué.

- pour passer de la situation Equilibre à la situation Bénéficiaire, l’entreprise a augmenté sa marge alors le Chiffre d’Affaire est resté constant.

Mais savoir où on va se situer suppose que l’on évalue son Chiffre d’Affaire et sa marge !

Ce qui nous amènera à considérer les dernières inconnues de notre affaire, à savoir revenus et charges variables, dans le prochain article de cette série !

Conclusion

- Accaparez vous les outils qui sont présentés ici.

- Téléchargez le tableau des charges fixes au format Excel.

- Montez vos propres tableaux adaptés à votre situation.

Rendez-vous au prochain article pour explorer la suite des aspects financiers du Business Plan.

Posez toutes vos questions ci-dessous, un blog est fait pour ça, et si l’article vous a plu, cliquez donc sur les petits symboles à gauche style Like et autres partages deh !

Je suis entrepreneur des poulets de chair au Mali je vais un business plan pour mon projet merci.

Merci Pascal pour nous avoir édifié sur cette notion. A chaque fois que je vous lis les notions qui me semblaient flous me paraissent plus claires dans la rédaction de mes plans d’affaires.

salut pascal

fort bien, la gestion n’étant pas le point fort d’un grand nombre d’entrepreneurs, y compris sur le territoire national, peut être devrais tu élargir ton lectorat a ceux la !

Excellente pédagogie.

Claude

Salut Claude !

merci pour ton appréciation.

Vraiment Monsieur Pascal je sais pas comment vous remercier, vous participer a l’auto formation de la jeunesse africaine.

Et nous qui faisons nos etudes dans un pays anglophone, cela nous permetra de faire une comparaisons d’etude entre les deux systemes. Merci encore d’avantage

Bonjour,

il serait intéressant que tu nous dises en quoi le point de vue anglophone te parait différent.

How it is different ?

Bien monsieur,

ll y a une toute petite difference entre le systeme comptable français (OHADA) et le systeme Anglais.

1-la facilité d’enregistrement des operations financieres avec le logiciel comptable Tally

2-au niveau des pratique pas besoin de memoriser les numeros de compte.

Voici quelques points qui differencient les deux systemes.

Hello mon ami,

merci pour ta réponse.

Quelques remarques :

– l’ohada n’est pas un système comptable et n’est pas français.

– pour plus de renseignements : Comprendre l’espace ohada

– l’ergonomie d’enregistrement des écritures dans un logiciel est indépendant du système comptable utilisé.

D’accord Monsieur pascal et merci pour l’eclaircissement de quelque passage.

Je vous suis de près !

Merci pour votre effort. Pouvez ajouter le partage par mail.

Merci Abdoul !

Il y a effectivement un problème avec le partage par mail …

Phoenix location SARL, vous remercie de votre attention, et votre expertise . Cordialement Merci

merci c’est trés gentil